|

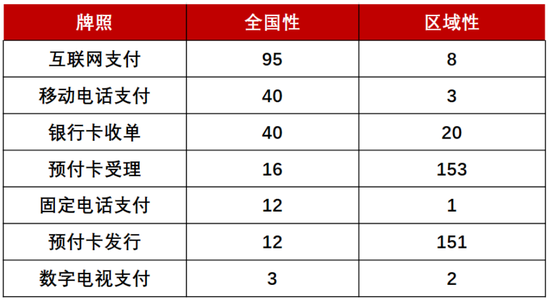

第三方支付能有什么风险在任何行业,风险都不可能被彻底根治,第三方支付行业也是如此。结合目前的行业现状来看,反洗钱、用户实名制认定、用户信息保护、数据使用等方面,仍是潜在的风险高发区,不过风险整体可控罢了。  第三方支付的三类业态 第三方支付这个名词,相信大家都不陌生,所谓第三方,主要是区别银行的支付职能,所以,第三方支付机构的官方称呼一般是非银行支付机构。从业务的角度来看,第三方支付分为网络支付、银行卡收单和预付卡发行与受理三类,分别介绍如下: 网络支付:是指收款人或付款人通过计算机、移动终端等电子设备,依托公共网络信息系统远程发起支付指令,且付款人电子设备不与收款人特定专属设备交互,由支付机构为收付款人提供货币资金转移服务的活动。 从具体牌照的角度,包括互联网支付、移动电话支付、固定电话支付、数字电视支付等四个细分业态。我们平时接触到的支付机构,比如支付宝、微信支付(财付通)、易付宝等,主要指其互联网支付和移动电话支付职能。相比之下,固定电话支付和数字电视支付,并没有发展起来,比较小众。 银行卡收单:是指通过销售点(POS)终端等为银行卡特约商户代收货币资金的行为。最直观来看,我们在线下购物时刷的POS机,便是由银行卡收单机构提供的收单工具。 预付卡的发行与受理:是指以营利为目的发行的、在发行机构之外购买商品或服务的预付价值,包括采取磁条、芯片等技术以卡片、密码等形式发行的预付卡。这个大家比较熟悉,常见的各类购物卡,基本都属于预付卡的范畴。 自央行2011年5月起,央行开始发放第三方支付牌照,即支付业务许可证,先后分8批发放270张牌照,包括互联网支付、移动电话支付、银行卡收单、预付卡受理、预付卡发行、固定电话支付和数字电视支付等7个类别,如下图所示。由于同一个支付业务许可证可能包括几个细分类别,所以从细分类别的角度加总,是远远超过270张的。  图1 图1从2016年以来,监管暂停了第三方支付牌照的发放,后来因为违规吊销了三张牌照,之后是鼓励同一集团法人进行牌照的合并,又减少了12个左右,所以截止目前,剩余的牌照仅有255张。 讲到这里顺便说一下,自从央行暂停了支付牌照的发展,市场上便开始了牌照炒作之风,疯狂时一个业务空白的牌照可以卖到十几亿。这里要注意的是,大家热炒的基本为互联网支付牌照,对于银行卡收单、预付费卡或其他几个小众支付牌照,大家的炒作热情远没有那么高。 第三方支付能有什么风险 讲到第三方支付的风险点,基于不同的业态,既有共性问题,也有个性问题。共性问题主要包括备付金挪用、反洗钱、信息保护、不正当竞争等几个方面;个性问题上,互联网支付领域易遭受欺诈风险,银行卡收单则涉及套码、切机、二清等问题;预付费卡则主要涉及到商家后续服务风险等。下面分别进行简要介绍。 备付金挪用 什么是备付金呢,2011年发布的《支付机构客户备付金存管暂行办法》(征求意见稿)明确界定如下: “本办法所称客户备付金,是指客户预存或留存在支付机构的货币资金,以及由支付机构为客户代收或代付的货币资金。客户备付金包括:(一)收款人或付款人委托支付机构保管的货币资金;(二)收款人委托支付机构收取、且支付机构实际收到但尚未付出的货币资金;(三)付款人委托支付机构支付、但支付机构尚未付出的货币资金;(四)预付卡中未使用的预付价值对应的货币资金。” 显然,不仅你在电商购物时未确认收货之前的款项属于备付金范畴,第三方支付账户的余额也是备付金,但你的宝宝理财已经不属于备付金的范畴。尽管如此,客户备付金仍然是一笔巨额资金,央行统计显示,截止2016年第三季度,全国267家支付机构吸收客户备付金合计4606亿元。2013年末,这一数据尚为1266亿元。 所谓备付金挪用,便是支付企业擅自将属于你的备付资金挪作他用,更极端的,还有将备付金卷款跑路的,当然,后者主要发生在二清(见后文解释)或三清机构中,正规的持牌机构是绝对不敢这么干的。 反洗钱 反洗钱,是指为了预防通过各种方式掩饰、隐瞒毒品犯罪、黑社会性质的组织犯罪、恐怖活动犯罪、走私犯罪、贪污贿赂犯罪、破坏金融管理秩序犯罪等犯罪所得及其收益的来源和性质的洗钱活动。 简单来说,就是把非法渠道得到的资金洗白,变成合法的资金。这个问题是所有支付结算类金融机构面临的共同问题,银行、第三方支付机构等均把反洗钱视作重要的风险,这里不再详述。 信息保护 支付过程涉及到用户的身份信息、银行卡信息、密码信息等诸多敏感信息,这些信息一旦泄露,便很容易给不法分子以可乘之机,给用户带来重大损失。所以,敏感信息保护一直也是支付类机构的红线。敏感信息的保护自然是红线,几乎没有机构敢以身犯险,但诸如支付金额、业务种类等非敏感信息,就不是如此了,随着大数据概念的崛起,这些信息成为各类机构判定用户信用状况的上佳数据,在信息保护上面便容易出现一系列的问题。 二清 所谓二清,简单讲可以理解为支付机构与商户之间的第三方代理商,本来交易资金是直接清算给商户的,在这种模式下,交易资金先清算给代理商(即二清),然后再清算给这个商户。很多情况下,二清还会向下发展出三清、四清甚至五清,使得交易环节一环套一环,交易资金层层转递,交易背景错综复杂。 通过二清,支付机构可以快速做大特约商户规模,是占领市场份额的有力武器,显然,正面作用是有的。但从近些年的案例看,其负面影响已经远远超出了正面意义,二清业务模式的主要危害有两点: 一是危及商户资金安全。一旦二清机构(或三清、四清)出现资金周转困难、债务纠纷、甚至卷款跑路等,商户资金很难保障。近年来,已经发生了多起二清机构卷款跑路事件,引发商户对支付机构的集体投诉和纠纷。 二是若外包管理不到位,很容易违反反洗钱规定,踩到洗钱的红线。 套码 所谓套码,即违规套用低费率行业的商户类别码(MCC),基于不同商户对应不同的收单费率,人为将高费率商户类别调整为低费率类别,是收单业务最为普遍的违规行为之一。 不同MCC码代表不同行业,刷卡手续费率不同。按发改委2013年2月25日“66号文”中新下调的费率规定,“5812”代表餐馆,手续费率1.25%;“5311”代表百货商店,手续费率0.78%;“5411”代表超市,手续费率0.38%,“三农”业务更低,最低一档仅0.25%。举个例子,以一年1000万流水的小商户来看,由餐娱类商户套码至民生类商户可以节约8.7万元费用,且风险极低(对商户而言),何乐而不为呢。 切机 套码的盛行又为切机提供了土壤, 即一些收单机构以升级POS机的名义强行把其他收单机构的商户变更为自己的商户,在切机的过程中实施套码行为,降低商户费率取得商户的配合。 值得欣慰的是,行业风险已经基本得到根治 经过连续几年的集中整治,一方面是严厉的市场处罚,另一方面则是从制度和机制方面正本清源,可以讲,目前第三方支付领域的风险高发的难题已经得到根本缓解。 针对备付金挪用问题,2017年1月13日,人民银行发布《关于实施支付机构客户备付金集中存管有关事项的通知》,要求自2017年4月17日起,支付机构应将客户备付金按照一定比例交存至指定机构专用存款账户,且该账户资金暂不计付利息,从根本上杜绝资金挪用或非法占用的可能性。 针对套码、切机等问题,随着96费改的出台,开始统一商户类别,渐次取消差异费率定价机制,套码的空间也越来越小,两年过渡期后,基本也就不存在了。不能套码,切机也失去土壤,一箭双雕,乱象难再。 二清问题也一直是行业监管的高压线,目前也已经大大缓解。 当然,在任何行业,风险都不可能被彻底根治,第三方支付行业也是如此。结合目前的行业现状来看,反洗钱、用户实名制认定、用户信息保护、数据使用等方面,仍是潜在的风险高发区,不过风险整体可控罢了。 整体上,支付这个让人操心的行业已经接近成熟,不需要大家再过多费心了。 |